亏损阴云不散,资本运作不止,“贝果泡咖啡”也能上市?

题图|IC Photo

国内咖啡卷风盛行,Tims中国也要上市了。

Tims 进入中国市场仅三年多的时间里,已然成为资本眼中的香饽饽。其投资方阵容囊括了腾讯、钟鼎资本、笛卡尔资本、红杉资本等。其中,腾讯不仅两度投资,更是利用旗下品牌多次为其引流。

资本加持、本土化改造、在亏损的状态下仍持续扩店,有资本圈的投资人评论:这仅是一场不足为奇的资本运作,百盛中国也已玩过多次了。

在国内咖啡如雨后春笋般崛起的情况下,Tims在参与这场内卷大战中并不轻松。

前有瑞幸的大规模扩张,走平价路线,赢取人心。现有Manner、M stand等国内精品咖啡引得顾客纷纷打卡。还有定位中高端的Peet’s、Lavazza也在试图占据一席之地,更有星巴克、Costa这类在国内扎根多年的被国人习惯的品牌包围。

走平价亲民路线的北美国民咖啡,能卷动国内咖啡市场吗?又有多少新故事可讲?

01.缜密布局,上市早有“预谋”

从Tims中国成立之时,这场上市之路的资本运作已经开始了。

1964年,加拿大多伦多旁的一个宁静小镇,冰球队的传奇后卫 Tim Horton 用自己的名字创立了第一家Tims咖啡(全称Tim Hortons)咖啡馆。

2018年,Tims母公司RBI(Restaurant Brands International)和笛卡尔资本集团(Cartesian Capital Group)合资成立Tims中国。

在最初设计商业模型时,Tims中国CEO卢永臣就主张在中国成立合资公司,独立于集团总部。

团队的组建,也基于“老搭档”的再度联手合作。创始团队有一半的人来自于汉堡王,这批人几乎都经历了汉堡王从几十家店成长为上千家店的发展过程。其余的人既有来自于星巴克、麦当劳等国际餐饮品牌,也有来自于滴滴、美团、盒马等互联网企业。

得益于各方多年来的合作所搭建起来的信任关系,无论是RBI还是笛卡尔资本,几乎完全信任卢永臣对中国市场的判断,“汉堡王的多年工作经验,让团队之间建立了非常强的信任关系,所以他们基本上不会参与我们的管理,几乎所有管理决策都是中国本土团队来决定。”

有行业内人士分析:“这样的组织,让他们创业初期不用太多磨合,就能快速进入新的领域,开始新的业务探索。”

2020年5月,Tims中国拿到腾讯上亿元战略融资,随后2021年2月,腾讯再度加码跟投。腾讯作为其忠实的投资者,不仅“出钱”还“出力”。

根据Tims咖啡公众号,自2020年9月份,其业务开始与腾讯“绑定”,后者通过腾讯音乐、腾讯公益平台、腾讯电竞,为其多次护航。

在投资方一路加持下,Tims中国拓店迅猛。截至2021年底,Tims咖啡拥有30家旗舰店,275家标准店和85家Tims Go(旗舰店、标准店、Tims Go是Tims咖啡在中国三种门店类型)。

在门店一路高歌猛进同时,团队也在补充“弹药”。2021年9月,Tims中国又招募了一位CFO李东,这是2018年Tims进入中国以来的第一位首席财务官。

李东曾在毕马威会计师事务所和美银美林投资银行部任职,并先后在科沃斯、派格传媒、精锐教育、喜马拉雅担任首席财务官。首席财务官的加入,以及后续机构投资者的引入,为Tims上市做了进一步准备。

2022年3月,Tims中国完成一笔9450万美元的股权融资,投资方包括笛卡尔资本、QSR、Silver Crest Management等,投前估值约14亿美元(约合人民币93亿元),并将Tims中国的目标锁定纳斯达克上市。

比较讨巧的是,Tims中国选择的上市方式是SPAC。据华尔街见闻报道,SPAC本质是一个现金壳公司,其设立的唯一目的就是使用IPO所募集的资金收购一级市场优质标的,实现私人企业的快速上市并从中攫取丰厚回报,寿命通常为两年。相比于直接上市的方式,SPAC上市的模式更加简单,上市的流程也更加轻松。

Tims中国试图与Silver Crest合并上市。不过,Tims中国和Silver Crest此前修改了合并条款,“将Tims中国的合并前估值从16.88亿美元调整至14亿美元”。由此,Tims咖啡成为2022年国内首个公开降低估值的消费独角兽。

即便是2021年亏损达3.8亿元,估值自降近3亿美元的情况下,Tims中国依然走到了上市门前。

02.再亲民的咖啡,也难逃踩“红线”

2019年2月份,Tims在咖啡盛行的上海开了第一家店。第一批去打卡的大多数是曾在北美的留学生,他们纷纷想去店里点一杯double-double,顺便追忆一下当年大学里靠着Tims咖啡续命赶paper的日子。

在加拿大,Tims价格亲民,口味标准化。来到中国后,Tims依然延续了这套性价比的打法。鲜萃咖啡系列15元起,意式咖啡系列在20-30元之间,以低于星巴克、高于瑞幸的价格,试图覆盖更多消费群体。

卢永臣认为,这也是一个培育市场的过程,“20元左右的咖啡对于消费者接受度较高,喝起来并没那么多负担,主流消费群体会同比增多。”咖啡也逐渐还原其作为大众消费品的本质。

在中国本土化的过程中,Tims也根据中国人的饮食习惯制作了相应餐品。尤其是咖啡+暖食的套餐,更加符合中国人的饮食习惯。

几乎所有的咖啡店都提供以烘焙及小点心为主的冷餐,一些连锁咖啡店的冷餐产品都是代工厂或中央厨房做好后集中配送到各家门店。

Tims咖啡则自建工厂和厨房,通过现场加工的方式,提供新鲜的餐品服务,定价依然相对亲民,下午茶套餐30元,午餐四十元左右。甜品也减低了甜度,开发了中国人喜欢的葱香口味贝果等。

咖啡品类上也试图因地制宜。在北美,消费者喜欢的是滴滤咖啡,来到中国之后,Tims发现中国人更喜欢的是意式和美式咖啡。在对经典咖啡产品做出调整外,Tims还不断配合不同季节、不同人群、不同城市推出特定/限定饮品,其实这也是咖啡,乃至新茶饮品牌常见的套路打法。

即便有本土化改良,以及差异化路线,但无论多亲民咖啡,一旦踩到“红线”,也容易被消费热情反噬。

在大众点评上,虽大部分用户对于其产品给予了正向反馈,但也存在一定量“差评”。

“贝果打开之后好几根头发……太恶心了”“昨天刚点没加糖,后来补送,今天又不加,我已经无语了,一点甜味都没有,跟我之前买的差很多”……

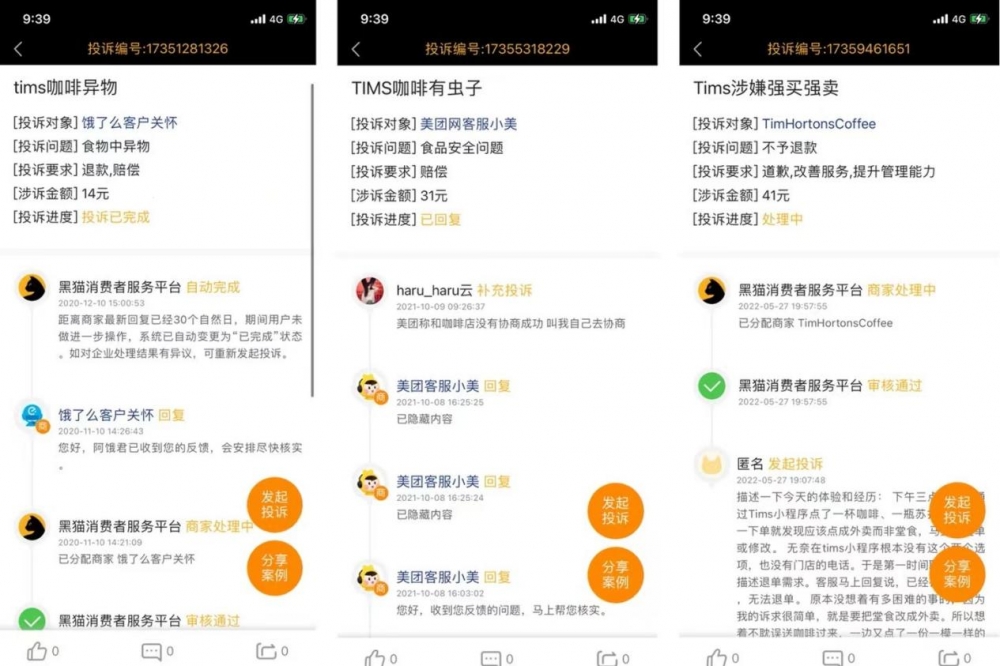

而在黑猫投诉平台上,也存在一些“不满”:“Tims咖啡异物”“Tims咖啡有虫子”“Tims涉嫌强买强卖”,一些投诉已经处理,给予一定数量赔偿,而有一些投诉仍在处理当中。

可见,无论是食品安全问题,还是出品品控上,Tims还需加强相应的管控。毕竟消费者并不在乎是不是上市公司,消费者更期望享受到美味的食品及优质的服务。

03.亏损阴云持续不散,门店数依然在“卷”

国内咖啡市场持续内卷,Tims也在不断亏损中加速开店。

进入2022年,咖啡赛道在资本市场继续保持较高热度,仍有大量新玩家不断涌入。根据IT桔子统计,截至目前,国内已发生至少15起咖啡领域的投资事件,多家咖啡品牌获得上亿元融资。

今年2月,有着咖啡届苹果之称的精品咖啡品牌蓝瓶咖啡也正式进入中国市场,其背后的大股东站着雀巢。此外,意大利咖啡品牌Lavazza则选择与百胜中国进行合作,双方出资成立子公司,共同在中国运营Lavazza咖啡店。

Tims即便在亏损中,依然没有停下开店的脚步。

2018年Tims宣布进入中国市场时,卢永臣曾表示,目标是10年开1500家门店。后来这一计划又改为2026年将门店数增至超2750家。

不仅时间提速,门店数量也激增,“这是因为基于我们对中国市场的判断,未来可以更加快速地去铺店。”卢永臣说。但急速扩张的脚步,也增加了经营成本。

2021年Tims中国主要经营成本分别是原材料、人力、租金成本,费用分别为2.07亿元、1.99亿元、1.48亿元,占比分别为32.3%、31%、23%。当然,咖啡豆、人力等成本上升,也不仅是Tims中国遇到的问题。

Tims中国的问题还在于店型。中信证券研报曾研究Tims中国标准店和Tims Go的坪效,标准店的坪效3.1万元,而Tims Go的坪效达到4.9万,相比较之下,后者的回报期比较短。

不过,截至2021年底,Tims咖啡拥有30家旗舰店,275家标准店和85家Tims Go。可见,Tims咖啡仍以标准店为主。

种种原因导致Tims中国一直处于亏损状态。据Silver Crest披露的数据,2019-2021年,Tims中国的营收分别为5725.7万元、2.12亿元、6.43亿元(约1亿美元);净亏损分别为8783万元、1.43亿元、3.83亿元(约6028万美元)。

招商证券发布的咖啡行业分析报告显示,头部品牌以综合型产品价值和多场景适用的大型连锁品牌为主,注重对“第三空间”的打造;但随着瑞幸等互联网咖啡模式的兴起,主打“快咖啡”场景的高性价比咖啡品牌凭借“中档品质,低档价格”正在迅速抢占市场份额。

小型精品连锁咖啡品牌追求极致的产品品质,也正受到新生代消费者的热捧。多元化的咖啡消费需求使得不同类型的咖啡门店形成差异化的竞争格局。

在群狼环伺的咖啡赛道上,Tims中国离终点还很遥远。正如业内评论的那样:“对于现在的Tims中国来说,上市不会是大问题,融资也是其最好的方式,但最大的问题是上市后如何让自己真正盈利。毕竟现在的资本市场不相信故事只相信业绩。”

本文链接:http://www.iruis.com/News/career/63316.shtml

热门资讯

逐渐衰败,雪佛兰让中国消费者心寒!

点击:125

不仅质量走向下坡路,一汽-大众让消费者心寒!

点击:120

星纪时代战略投资魅族科技 魅族将作为独立品牌继续…

点击:120

阿里巴巴被美证监会列入“预摘牌”名单 面临退市风…

点击:119

启明创投宣布新一期基金已完成32亿美元募资

点击:119

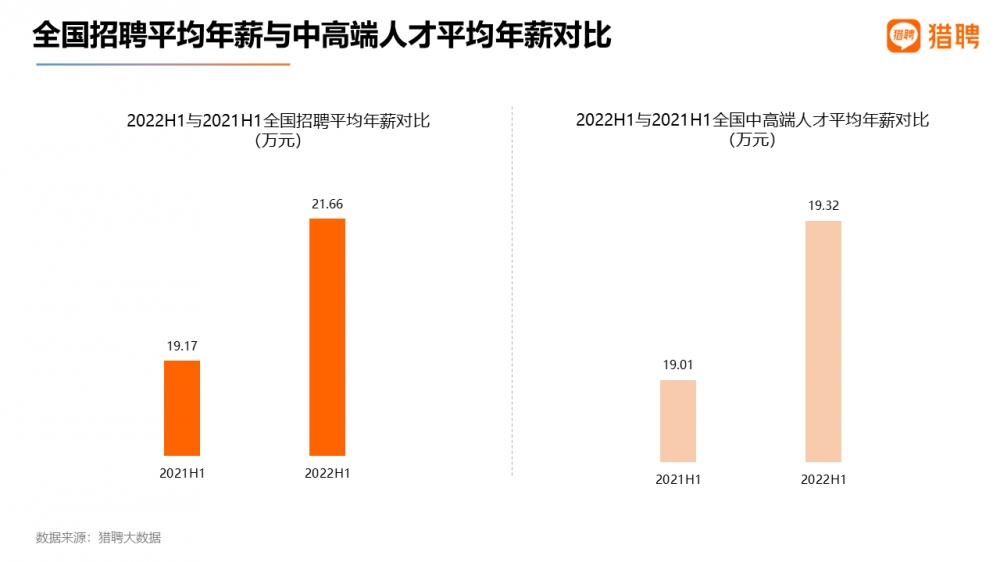

猎聘发布《2022上半年中高端人才就业趋势报告》

点击:117

继续“内卷”配料表!元气森林可乐气泡水去掉防腐…

点击:117

YEEZY GAP 系列于 GAP 时代广场店首发

点击:117

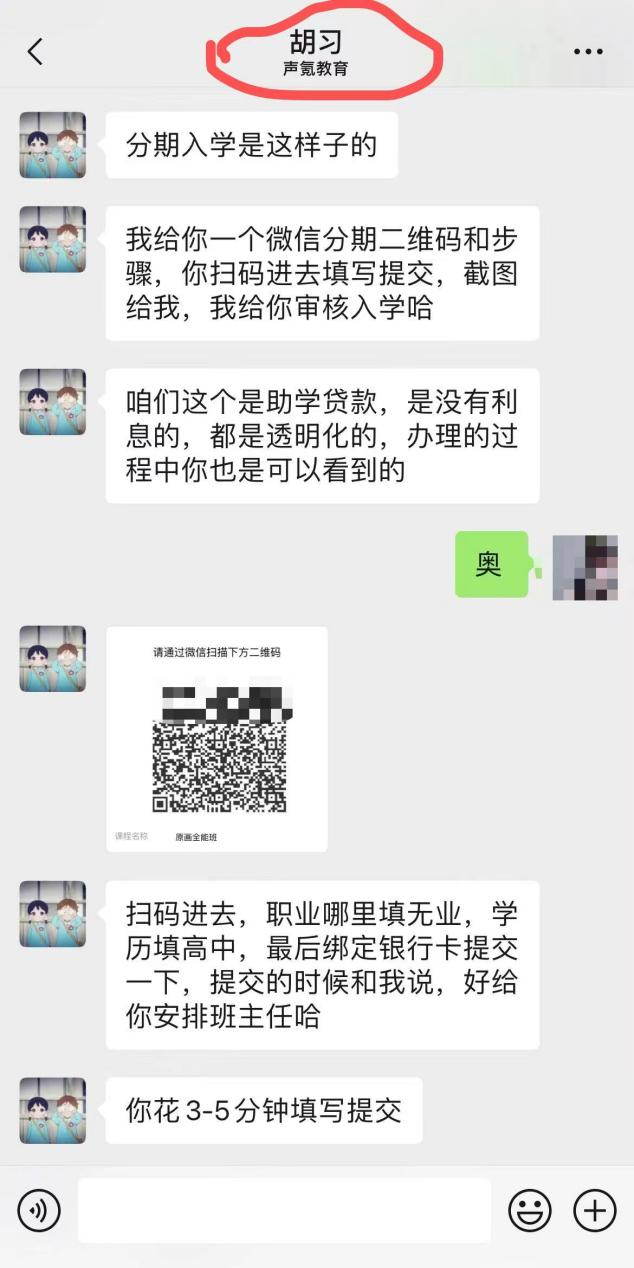

海尔消费金融因“培训贷”问题遭投诉

点击:116

索尼互动娱乐(SIE)宣布已完成对Destiny工作室Bung…

点击:116