The We Company就拟议首次公开募股递交登记声明

纽约--(美国商业资讯)--The We Company今天宣布,该公司就其Class A普通股的首次公开募股向美国证券交易委员会(简称“SEC”)提交了Form S-1登记声明。有关拟议之募股的股票数量和价格范围尚未确定。

摩根大通(J.P. Morgan)、高盛(Goldman Sachs & Co. LLC)、美银美林(BofA Merrill Lynch)、巴克莱银行(Barclays)、花旗集团(Citigroup)、瑞士信贷(Credit Suisse)、汇丰银行(HSBC)、瑞银投资银行(UBS Investment Bank)和富国银行证券(Wells Fargo Securities)将担任募股的联合账簿管理人。此次募股将仅通过招股说明书的方式进行。有关募股的初步招股说明书公布后,其副本可从以下机构获取:摩根大通证券有限责任公司(J.P. Morgan Securities LLC),收件人: Broadridge Financial Solutions, 1155 Long Island Avenue, Edgewood, New York 11717,或者致电(866) 803-9204(免费);以及高盛,收件人:Prospectus Department, 200 West Street, New York, NY 10282,电话:(866) 471-2526,传真:(212) 902-9316,或者发送电子邮件至:Prospectusny@ny.email.gs.com。

与这些证券有关的登记声明已提交给SEC,但尚未生效。在登记声明生效之前,这些证券不得出售,亦不得接受购买要约。本新闻稿并不构成有关这些证券的出售要约或购买要约请求,若在任何州或司法管辖区,依照证券法在登记或具有资格之前此等要约、请求或出售行为属违法行为,则不得在任何此等州或司法管辖区出售任何此类证券。

本文链接:http://www.iruis.com/News/cninfo/52108.shtml

热门资讯

星客多与Novena完成合并,新公司“维星医疗科技”…

点击:340

布局线下奢侈品拍卖 阿里拍卖2018年交易额超5000亿

点击:340

波兰社交学习平台Brainly获3000万美元C轮融资,将…

点击:329

偷鸡不成蚀把米,伟创力被华为索赔数亿元,或招致…

点击:241

大型银行慌了!美联储要插足支付市场,计划5年内推…

点击:237

社交产品“积目”完成数千万元B轮融资 红杉资本投…

点击:141

传谷歌将了结街景隐私问题诉讼 或赔偿1300万美元

点击:136

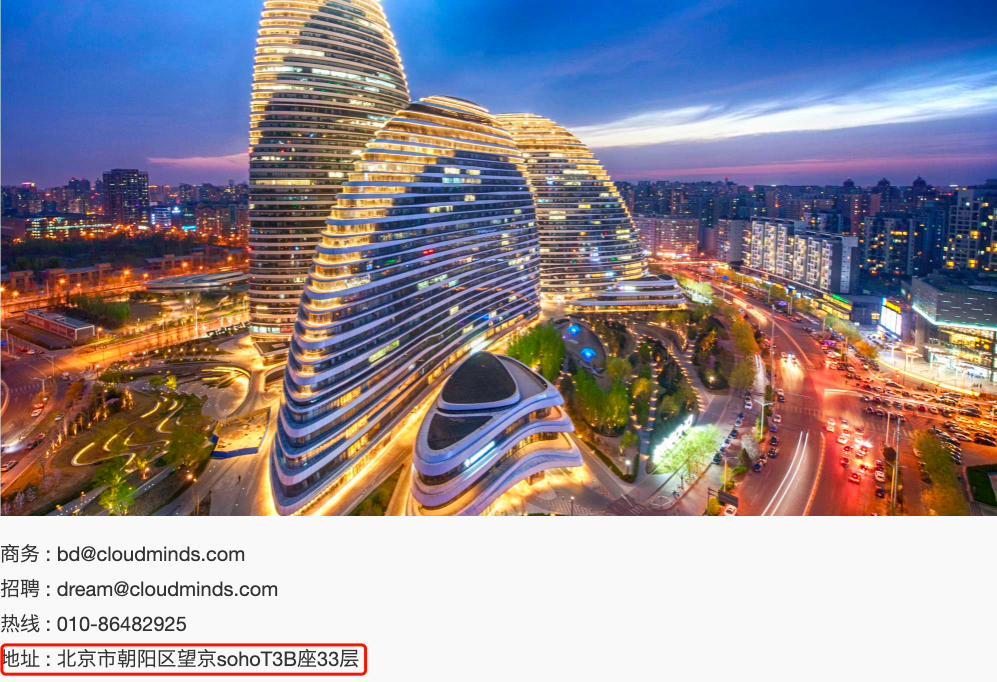

望京SOHO走出的明星上市公司和独角兽

点击:135

搜狗投资互联网医疗信息平台杭州华卓科技,具体数…

点击:132

「来也科技」合并「UiBot」,进入RPA+AI市场,完成…

点击:129