BeiGene公布2024年第二季財務業績和公司最新情況,進入全球成長的新階段

營收總額達9.29億美元,較去年同期成長56%;減少了GAAP營運虧損,實現了非GAAP營運收入

強化血液學領域的領導地位,全球BRUKINSA營收達6.37億美元,較去年同期成長107%;推進了BCL2抑制劑sonrotoclax和BTK標靶降解劑BGB-16673的關鍵計畫

推進由超過15種試驗中分子組成的創新實質腫瘤研發產品線,包括抗體藥物偶聯物(ADC)、多特異性抗體以及肺癌、乳癌和胃腸道癌標靶療法

斥資8億美元在紐澤西州建立了占地42英畝的美國旗艦生物製劑生產設施和臨床研發中心,並計畫將公司註冊地從開曼群島變更至瑞士,為生命科學領域的領導者和機構提供一個創新的生物技術生態系統,從而強化公司在全球的影響力

加州聖馬特奧--(美國商業資訊)--全球性腫瘤公司BeiGene, Ltd. (NASDAQ: BGNE; HKEX: 06160; SSE: 688235)今天公布了2024年第二季的業績和公司強化未來全球成長的最新進展。

本新聞稿包含多媒體資訊。完整新聞稿請見此: https://www.businesswire.com/news/home/20240807062823/zh-HK/

BeiGene共同創辦人、董事長兼執行長John V. Oyler表示:「BeiGene在第二季取得了非美國通用會計準則(non-GAAP)的正營運收入,全球營收快速成長,並繼續保持嚴謹的財務紀律,這是一個了不起的季度,也是一個轉捩點。在達到這一里程碑之後,我們將進一步強化我們作為全球領先腫瘤學創新企業的差異化策略能力。BRUKINSA正在成為美國BTKi類藥物的領導者,在所有獲准適應症的新發病患中,BRUKINSA都顯示出其臨床療效和安全性資料的優勢,並且是唯一一種在頭對頭試驗中顯示出優於ibrutinib療效的BTKi。憑藉我們在血液學領域的領先地位以及業界規模名列前茅的腫瘤研究團隊,我們正努力將業務發展到其他高發癌症類型。隨著我們在紐澤西州和瑞士等成熟生物製藥中心的持續發展,我們將更有能力為更多病患提供我們的創新藥物。」

財務摘要

(以千美元為單位)

截至6月30日的三個月截至6月30日的六個月

(以千為單位,百分比除外)2024年2023年變化百分比2024年2023年變化百分比

產品淨營收$921,146$553,74566%$1,668,064$964,03673%

合作淨營收$8,020$41,516(81)%$12,754$79,026(84)%

營收總額$929,166$595,26156%$1,680,818$1,043,06261%

GAAP營運虧損$(107,161)$(318,715)(66)%$(368,509)$(689,973)(47)%

調整後的營運收入(虧損)*$48,464$(193,051)125%$(98,877)$(468,910)(79)%

* 有關我們使用非GAAP財務指標的說明,請參閱本新聞稿下文中的「非GAAP財務指標的使用」部分;有關各非GAAP財務指標與最具可比性的GAAP財務指標的調節,請參閱本新聞稿末尾的表格。

重大業務更新

BRUKINSA® (zanubrutinib)

2024年第二季,BRUKINSA在美國的銷售總額為4.79億美元,較去年同期成長114%,其中超過60%的季度需求成長來自慢性淋巴細胞性白血病(CLL)病患的擴大使用,因為BRUKINSA在CLL新發病患中的佔有率不斷擴大;2024年第二季,BRUKINSA在歐洲的銷售總額為8100萬美元,較去年同期成長209%,主要原因是包括德國、義大利、西班牙、法國和英國在內的所有主要市場的市場佔有率均有所成長;

在歐洲血液學協會(EHA) 2024年混合大會上做口頭報告,介紹了SEQUOIA第三期試驗D組的資料,該試驗評估了BRUKINSA與venetoclax聯合治療伴有del(17p)和/或TP53突變的高危CLL和/或小淋巴細胞淋巴瘤(SLL)的未經治療(TN)病患;初步資料顯示在65名可評估反應的病患中,整體反應率達到了100%,完全反應(CR)加上帶不完全造血恢復的完全反應(CRi)的比率為48%;以及

在美國臨床腫瘤學會(ASCO)年會和歐洲血液學學會(EHA)上發表了新的分析報告,強調相較用於治療CLL/SLL的其他布魯頓氏酪氨酸激酶抑制劑(BTKi)(包括acalabrutinib和ibrutinib),接受BRUKINSA治療的病患的無進展生存期和應答率均有所提高,且降壓藥物的使用率較低。

TEVIMBRA® (tislelizumab)

2024年第二季tislelizumab的銷售總額為1.58億美元,較去年同期成長6%;

在ASCO年會上公布了評估TEVIMBRA加化療治療晚期或轉移性食管鱗狀細胞癌(ESCC)病患的第三期RATIONALE-306研究的新資料;以及

最新情況為,由於安排臨床現場檢查出現延誤,美國食品藥物管理局(FDA)推遲了對於將tislelizumab用於不可切除、復發、局部晚期或轉移性ESCC的第一線治療的批准,而根據《處方藥用戶收費法》(PDUFA)訂出的決議日期為2024年7月。

重大研發產品線亮點

血液腫瘤藥物

Sonrotoclax(BCL2抑制劑)

迄今為止,已有1000多名病患參與該計畫;

已完成針對復發/難治性套細胞淋巴瘤(R/R MCL)的全球第二期試驗的招募,並繼續進行全球第二期華氏巨球蛋白血症(WM)試驗的招募工作以及單獨在中國進行的第二期R/R CLL試驗的招募工作,這些試驗均具有註冊目的;同時繼續進行與BRUKINSA聯合治療TN CLL的全球第三期CELESTIAL試驗的招募工作;

在EHA 2024上展示了與BRUKINSA聯合治療R/R CLL/SLL和R/R MCL的第一期研究資料,這些資料突顯了深度和持久的療效,且安全性可接受;同時還展示了其他第一期試驗的結果,這些試驗顯示,作為單藥治療R/R WM,與azacitidine聯合治療TN和R/R急性髓細胞性白血病,以及與dexamethasone聯合治療攜帶易位(11;14)的R/R多發性骨髓瘤,均表現出鼓舞人心的反應率、持久的反應以及可管理的安全性;

獲得FDA的R/R WM快速通道資格認定;以及

可望於2024年第四季或2025年第一季在R/R CLL和R/R MCL的第三期計畫中招募首批受試者。

BGB-16673 (BTK CDAC)

迄今為止,整個計畫共招募了300多名病患;在R/R MCL和R/R CLL計畫中,繼續招募潛在的註冊擴展佇列;以及

在EHA 2024上展示了在R/R CLL/SLL病患中具有良好初步療效和安全性的資料;預計2024年第四季或2025年第一季將有第一例病患進入第三期計畫。

實質腫瘤藥物

肺癌

多個隨機佇列的tislelizumab與BGB-A445(抗OX40)、LBL-007(抗LAG3)和BGB-15025(HPK1抑制劑)聯合治療肺癌的試驗可望在2024年公布資料;

BGB-C354 (B7H3 ADC):啟動公司第一個自行開發的ADC的劑量遞增試驗;

BGB-R046(IL-15原藥):開始劑量遞增;這是一種細胞因數原藥,利用蛋白酶依賴性在腫瘤微環境中釋放活性IL-15,並透過促進T細胞和自然殺(NK)細胞擴增來激發抗腫瘤活性;以及

結合Pan-KRAS和MTA的PRMT5抑制劑和EGFR CDAC標靶蛋白降解劑可望在2024年下半年進入臨床階段。

乳癌和婦科癌症

BGB-43395(CDK4抑制劑):在預期療效劑量範圍內,繼續進行單藥治療以及與fulvestrant和letrozole聯合用藥的劑量遞增試驗,未觀察到劑量限制性毒性;迄今為止,整個計畫共招募了60多名病患;有可能在2024年第四季分享第一期資料;以及

BG-68501(CDK2抑制劑)和BG-C9074 (B7H4 ADC):繼續進行單藥治療劑量遞增試驗,藥物動力學符合預期,未觀察到劑量限制性毒性。

胃腸道癌

Tislelizumab與LBL-007(抗LAG3)聯合治療ESCC的佇列試驗預計在2024年公布資料;

用zanidatamab治療第二線膽囊癌的生物製品授權申請(BLA)已獲中國國家藥品監督管理局(NMPA)接受;以及

CEA ADC、FGFR2b ADC和GPC3x4-1BB雙特異性抗體預計於2024年下半年進入臨床階段。

免疫學與發炎

啟動BGB-43035 (IRAK4 CDAC)的臨床開發,該藥可望誘導更深、更快的IRAK4降解,對細胞因數的抑制作用比競爭對手更強;這是公司專有CDAC平台的第二種標靶降解劑。

公司最新情況

在紐澤西州霍普韋爾的普林斯頓西部創新園區設立了美國旗艦生物製劑生產設施和臨床研發中心;該設施包括40萬平方英尺的專用生產空間;以及

宣布有意將公司註冊地從開曼群島變更為瑞士巴塞爾,從而使公司能夠進一步紮根於全球生物製藥中心,並進一步執行其全球成長策略,向全球更多病患提供創新藥物;此次註冊地變更尚待股東核准。

2024年第二季財務摘要

截至2024年6月30日的三個月營收為9.29億美元,而2023年同期為5.95億美元,主要是由於BRUKINSA在美國和歐洲的銷售額同期分別成長了114%和209%。

截至2024年6月30日的三個月產品營收為9.21億美元,較2023年同期的5.54億美元成長66%。產品營收增加主要歸功於BRUKINSA的銷售量增加。截至2024年6月30日的三個月內,美國是該公司最大的市場,產品營收為4.79億美元,而去年同期為2.24億美元。除了BRUKINSA的營收成長外,Amgen在中國的授權產品和tislelizumab的銷售也對產品營收產生了正向影響。

2024年第二季的毛利率占全球產品營收的百分比為85%,而去年同期為83%。毛利率成長主要是由於相較產品組合中的其他產品,BRUKINSA的全球銷售量較高。

營運支出

下表分別集中整理了2024年第二季和2023年第二季的營運支出:

GAAP非GAAP

(以千為單位,百分比除外)2024年第二季2023年第二季變化百分比2024年第二季2023年第二季變化百分比

研發$454,466$422,7647%$382,509$363,7355%

銷售、總務和行政$443,729$395,03412%$363,922$331,60710%

攤銷$—$188(100)%$—$—NM

營運支出總額$898,195$817,98610%$746,431$695,3427%

下表分別集中整理了2024年上半年和2023年上半年的營運支出:

GAAP非GAAP

(以千為單位,百分比除外)2024年第二季年初至今2023年第二季年初至今變化百分比2024年第二季年初至今2023年第二季年初至今變化百分比

研發$915,104$831,34810%$787,949$725,4319%

銷售、總務和行政$871,156$723,53320%$736,068$614,76120%

攤銷$—$375(100)%$—$—NM

營運支出總額$1,786,260$1,555,25615%$1,524,017$1,340,19214%

2024年第二季的研發(R&D)支出按GAAP和調整計算均較去年同期有所增加,主要原因是臨床前計畫已推展至臨床階段,早期臨床計畫也推展至後期階段。2024年第二季正在進行的授權資產研發相關預付費用和大宗付款總計1200萬美元,而去年同期為零。

2024年第二季的銷售、總務和行政(SG&A)支出按GAAP和調整計算均較去年同期增加,主要原因是繼續投資於BRUKINSA的全球商業上市活動,主要在美國和歐洲展開。2024年第二季SG&A支出占產品營收的百分比為48%,而去年同期為71%。

營運收入(虧損)按GAAP計算,2024年第二季的營運虧損減少了66%。在調整後的基礎上,我們實現了4800萬美元的營運收入。按GAAP計算的營運虧損減少以及在調整後的基礎上實現盈利是我們的主要策略目標,也是我們在保持投資紀律的同時努力推動成長的結果。

截至2024年6月30日季度的GAAP淨虧損較去年同期有所改善,這是由於我們的產品營收成長和支出管理措施推動提升了經營槓桿效益。

截至2024年6月30日的季度中,每股淨虧損為0.09美元、每股美國存托股份(ADS)淨虧損為1.15美元,而去年同期的每股淨虧損為0.28美元,每股ADS淨虧損為3.64美元。

截至2024年6月30日的季度中,營運使用的現金總量為9600萬美元,而去年同期為2.94億美元,這主要是由經營槓桿效益的提升所推動。

如欲瞭解BeiGene 2024年第二季財務報表的進一步詳情,請參閱BeiGene向美國證券交易委員會遞交的2024年第二季Form 10-Q季報。

關於BeiGene

BeiGene(中譯:百濟神州)是一家全球性腫瘤藥物公司,致力尋找並開發治療腫瘤創新,旨在提供全球癌症病患經濟實惠且易於取得的治療方法。我們憑藉著大量產品組合,正透過內部能力與合作關係加速開發多元化的新型療法產品線。我們致力為更多需要藥物的病患從根本改善取得藥物的途徑。我們遍佈五大洲的全球團隊日益壯大,成員數已超過一萬名。如欲瞭解更多有關BeiGene的更多資訊,請造訪: www.beigene.com ,並在 LinkedIn 、 X (Twitter前身)和 Facebook 上追蹤我們的最新動向。

前瞻性聲明

本新聞稿包含《1995年私人證券訴訟改革法案》和其他聯邦證券法定義的前瞻性陳述,包括有關以下事項的陳述:BeiGene進一步躍升為全球領先腫瘤學創新企業的潛力;BeiGene擴展到其他高發癌症類型的能力;BeiGene的初步臨床資料和活動以及預期的資料公布;股東是否核准BeiGene變更公司註冊地,如果核准,此變更能否推動BeiGene進一步執行其全球成長策略;以及「關於BeiGene」標題下所描述的BeiGene計畫、承諾、抱負和目標。由於各類重大因素影響,實際結果可能與前瞻性陳述中所述的結果大相逕庭,包括BeiGene證明其候選藥物療效和安全性的能力;其候選藥物的臨床結果可能不支援進一步開發或上市核准;主管機關的行動可能影響臨床試驗及上市核准的開始、時機和進展;BeiGene的上市藥物和獲准的候選藥物獲得商業成功的能力;BeiGene為其藥物和技術取得和維護智慧財產權保護的能力;BeiGene依賴第三方進行藥物開發、製造、商業化和其他服務;BeiGene在獲得監管核准和實現藥品商業化方面的經驗有限;BeiGene獲得額外營運資金和完成候選藥物開發以及實現並維持盈利的能力;以及BeiGene在最近的Form 10-Q季度報告中題為「風險因素」的部分進一步討論的風險,與BeiGene隨後向美國證券交易委員會遞交的文件中討論的潛在風險、不確定性和其他重要因素。本新聞稿中的所有資訊反映的是新聞稿發布當日的情況,除非法律要求,否則BeiGene無義務更新此類資訊。

簡明合併營運報表(美國GAAP)

(除股票、美國存托股份(ADS)、每股和每股ADS資料外,其餘金額單位均為千美元)

截至以下日期的三個月

6月30日截至以下日期的六個月

6月30日

2024年2023年2024年2023年

(未經稽核)(未經稽核)

營收

產品營收,淨額$921,146$553,745$1,668,064$964,036

合作營收8,02041,51612,75479,026

營收總額929,166595,2611,680,8181,043,062

產品銷售成本138,13295,990263,067177,779

毛利791,034499,2711,417,751865,283

營運支出:

研發454,466422,764915,104831,348

銷售、總務和行政443,729395,034871,156723,533

無形資產攤銷—188—375

營運支出總額898,195817,9861,786,2601,555,256

營運虧損(107,161)(318,715)(368,509)(689,973)

利息收入,淨額13,22515,07029,38531,086

其他支出,淨額(11,984)(63,818)(10,222)(45,515)

所得稅前虧損(105,920)(367,463)(349,346)(704,402)

所得稅支出14,48513,67422,20925,166

淨虧損(120,405)(381,137)(371,555)(729,568)

每股淨虧損,基本和稀釋$(0.09)$(0.28)$(0.27)$(0.54)

加權平均流通股—基本和稀釋1,361,082,5671,360,224,3771,358,315,1451,357,211,308

每股ADS淨虧損,基本和稀釋$(1.15)$(3.64)$(3.56)$(6.99)

加權平均ADS—基本和稀釋104,698,659104,632,644104,485,780104,400,870

部分簡明合併資產負債表資料(美國GAAP)

(以千美元為單位)

截至

2024年2023年

6月30日12月31日

(未經稽核)(未經稽核)

資產:

現金、現金等價物和受限現金$2,617,931$3,185,984

應收帳款,淨額529,449358,027

庫存443,260416,122

物業、廠房和設備,淨額1,516,4911,324,154

資產總額5,712,1795,805,275

負債和股東權益:

應付帳款333,022315,111

應計支出和其他應付款646,538693,731

研發成本分攤負債203,627238,666

債務1,036,928885,984

負債總額2,345,9242,267,948

股東權益總額$3,366,255$3,537,327

關於使用非GAAP財務指標的說明

BeiGene提供一些非GAAP財務指標,包括調整後的營運支出、調整後的營運虧損,以及某些其他非GAAP損益表細列項目,每個項目都包括對GAAP數位的調整。這些非GAAP財務指標旨在進一步提供有關BeiGene營運業績的資訊。對BeiGene的GAAP數位的調整(如適用)不包括非現金項目,如股權激勵、折舊和攤銷。如果某些其他特殊項目或重大事件在發生期間規模較大,也可能會定期納入非GAAP調整。BeiGene有一套既定的非GAAP政策,用於指導確認非GAAP財務指標中不應包括哪些成本,以及使用此類指標的相關協議、控制和核准。BeiGene相信,綜合評估這些非GAAP財務指標與GAAP數位,有助於全面瞭解BeiGene的營運業績。納入非GAAP財務指標的目的是為了讓投資人更全面地瞭解本公司的過往及預期財務業績和趨勢,以利比較不同時期的預測資訊。此外,這些非GAAP財務指標也是BeiGene管理層用於規劃和預測,以及衡量公司業績的指標之一。這些非GAAP財務指標應視為對按照GAAP計算的財務指標的補充,而不應替代GAAP財務指標或視為優於GAAP財務指標。本公司使用的非GAAP財務指標計算方法可能與其他公司使用的非GAAP財務指標不同,因此可能不適合進行比較。

部分GAAP指標與非GAAP指標的調節

(以千為單位,每股金額除外)

(未經稽核)

截至以下日期的三個月截至以下日期的六個月

6月30日6月30日

2024年2023年2024年2023年

(以千為單位)(以千為單位)

針對調整後產品銷售成本的GAAP調節:

GAAP產品銷售成本$138,132$95,990$263,067$177,779

減除:折舊2,6842,1805,0294,360

減除:無形資產攤銷1,1778402,3601,639

調整後的產品銷售成本$134,271$92,970$255,678$171,780

針對調整後研發的GAAP調節:

GAAP研發$454,466$422,764$915,104$831,348

減除:股權激勵成本55,40645,94893,45179,976

減除:折舊16,55113,08133,70425,941

調整後的研發$382,509$363,735$787,949$725,431

針對調整後銷售、總務和行政的GAAP調節:

GAAP銷售、總務和行政$443,729$395,034$871,156$723,533

減除:股權激勵成本75,28857,381125,95798,741

減除:折舊4,5196,0469,13110,031

調整後的銷售、總務和行政$363,922$331,607$736,068$614,761

針對調整後營運支出的GAAP調節

GAAP營運支出$898,195$817,986$1,786,260$1,555,256

減除:股權激勵成本130,694103,329219,408178,717

減除:折舊21,07019,12742,83535,972

減除:無形資產攤銷—188—375

調整後的營運支出$746,431$695,342$1,524,017$1,340,192

針對調整後營運收入(虧損)的GAAP調節:

GAAP營運虧損$(107,161)$(318,715)$(368,509)$(689,973)

外加:股權激勵成本130,694103,329219,408178,717

外加:折舊23,75421,30747,86440,332

外加:無形資產攤銷1,1771,0282,3602,014

調整後的營運收入(虧損)$48,464$(193,051)$(98,877)$(468,910)

本文链接:http://www.iruis.com/News/cninfo/69948.shtml

热门资讯

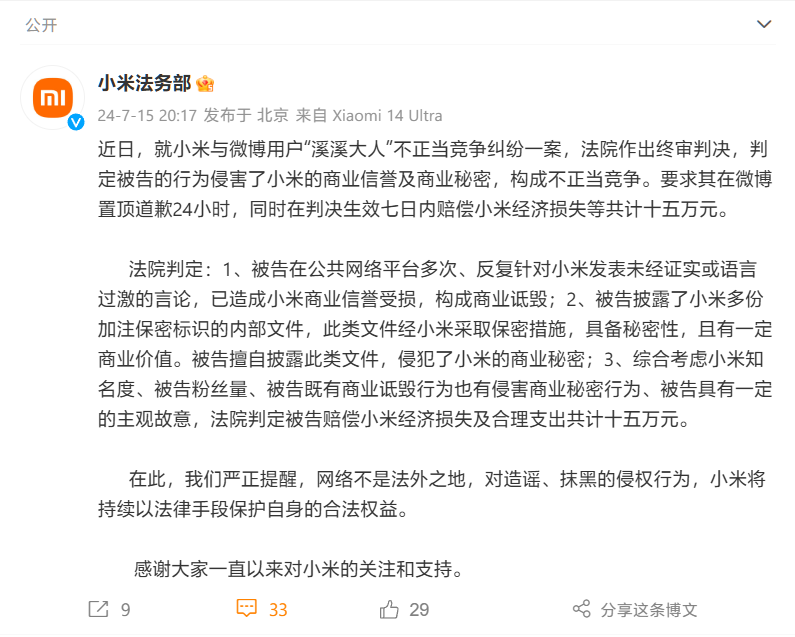

小米法务部:博主“溪溪大人”终审被判赔 15 万元

点击:125

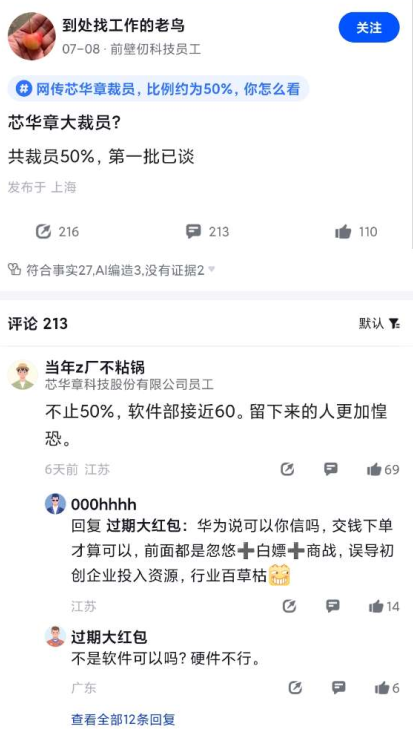

EDA大厂芯华章被曝裁员,内部人士:确实在战略收缩

点击:124

奢侈品电商寺库被纳斯达克强制退市

点击:122

Shopee内部通知:研发中心员工抢救无效离世

点击:122

三星Galaxy Z Fold6:性能飞跃,畅享沉浸自在新生…

点击:121

消息称华为考虑对鸿蒙应用商店收取佣金 低于苹果

点击:118

为中国高端用户量身定制!BWT富锶矿泉机新品上市

点击:117

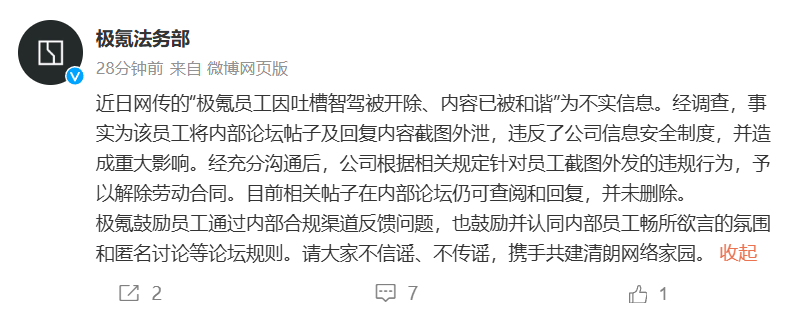

员工吐槽自家智驾被开除?极氪官方回应

点击:117

英伟达高管和董事上半年卖股套现超7亿美元

点击:116

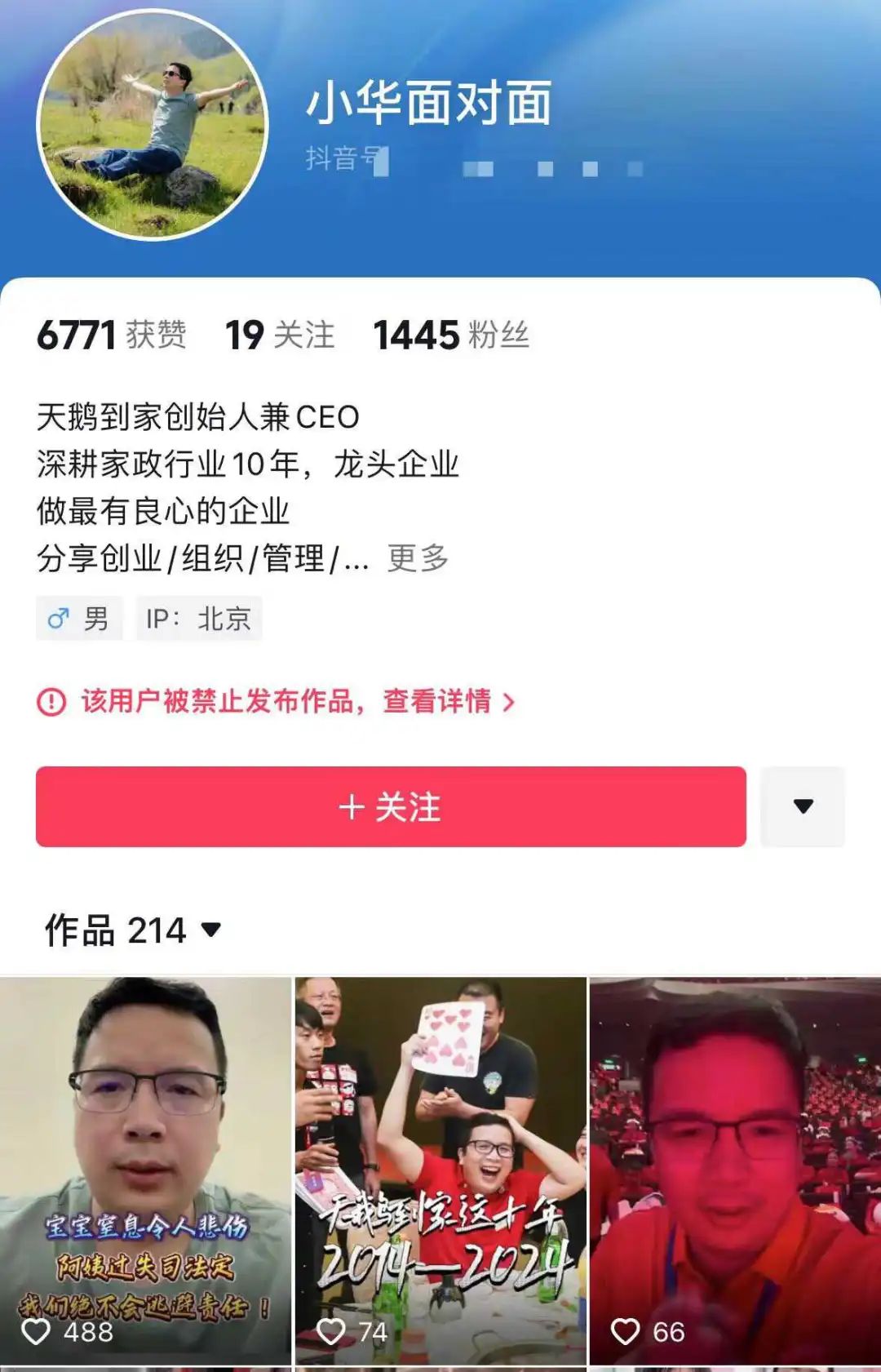

疑月嫂过失致婴儿死亡 天鹅到家CEO陈小华回应

点击:115